با فرض مشارکت یک میلیون نفری در مرحله دوم IPO شرکت هامون نایزه، پیشبینی میشود حدود 600 هزار تومان نقدینگی برای عرضه اولیه هانیکو نیاز باشد.

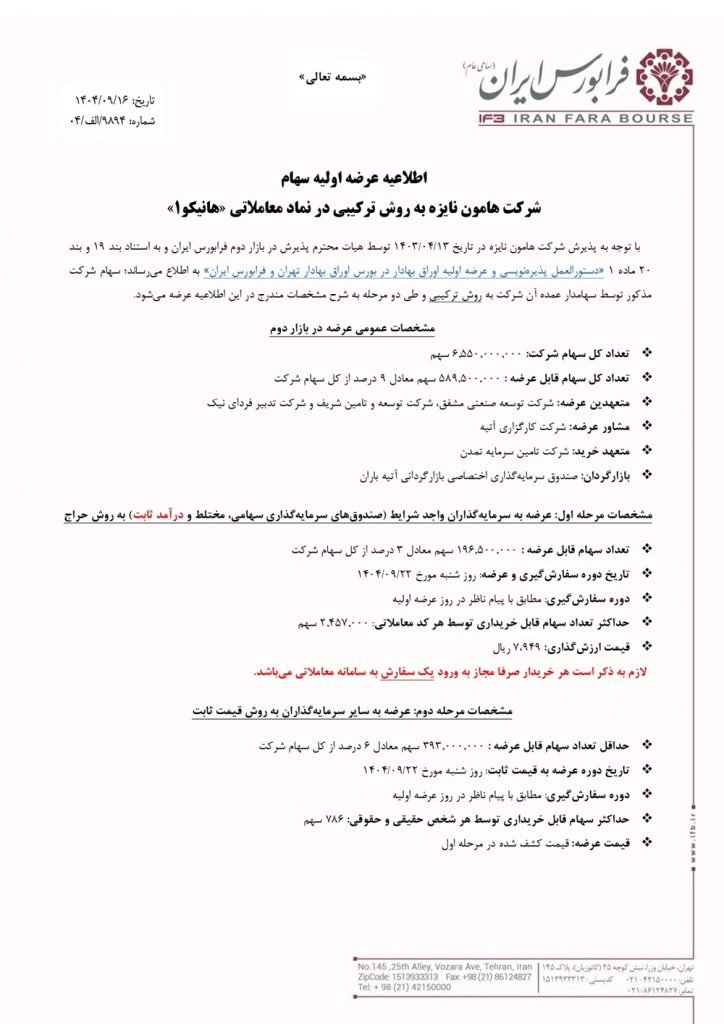

عرضه اولیه سهام شرکت هامون نایزه به روش ترکیبی امروز انجام میشود. مرحله اول آن از 9:15 آغاز شده و تا ساعت 11:15 ادامه خواهد یافت. صرفا سرمایهگذاران واجد شرایط ثبت شده نزد سازمان بورس امکان ارسال سفارش در این مرحله را خواهند داشت.

196 میلیون و 500 هزار سهام معادل سه درصد از کل سهام شرکت در مرحله اول عرضه میشود که قیمت ارزشگذاری آن 7949 ریال است. این عرضه به صورت حراج بوده و صندوقهای سرمایهگذاری سهامی، مختلط و درآمد ثابت میتوانند در آن شرکت کنند.

نقدینگی عرضه اولیه هانیکو

در مرحله دوم، 393 میلیون سهم این شرکت به سایر سرمایهگذاران عرضه میشود که هنوز ساعت ثبت سفارش توسط همه سهامداران حقیقی و حقوقی مشخص نشده است.

حداکثر سهام قابل خریداری توسط هر شخص 786 سهم است، اما اگر مشارکت همانند عرضه اولیههای گذشته باشد، کمتر از 400 سهم به هر کس خواهد رسید.

اگر مرحله دوم با همان ارزشگذاری 7949 ریالی انجام شود، نقدینگی مورد نیاز عرضه اولیه هانیکو چیزی در حدود 312 هزار تومان خواهد بود. حداکثر نقدینگی هم حدود 600 هزار تومان است.

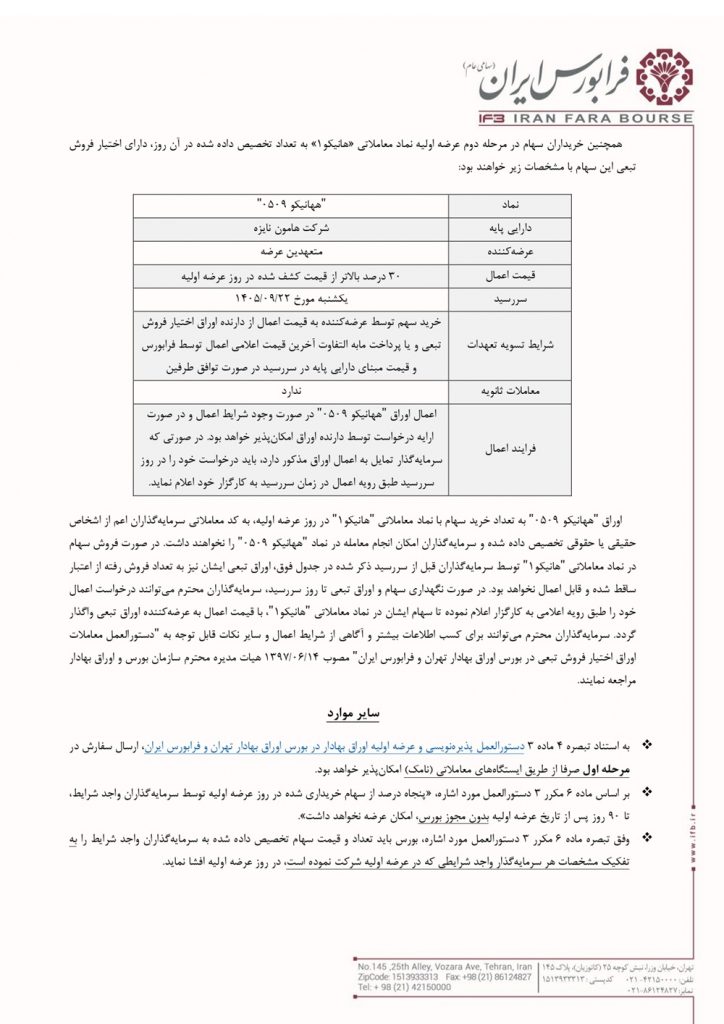

بیمه سهام هانیکو

سهام مشارکت کنندگان در عرضه اولیه هانیکو بیمه خواهد شد. در واقع اختیار فروش تبعی این سهام به خریداران تعلق خواهد گرفت که قیمت اعمال آن 30 درصد بالاتر از قیمت کشف شده در روز عرضه اولیه است. تاریخ سررسید نیز 22 آذر 1405 است.

به زبان ساده، اگر شما در این عرضه اولیه شرکت کنید و تا سال آینده سهام خود را نفروشید، حداقل 30 درصد بازدهی از آن کسب خواهید کرد.

با شرکت هامون نایزه بیشتر آشنا شوید

شرکت هامون نایزه بعنوان یکی از بزرگترین تولید کنندگان چدن نشکن در خاورمیانه با رویکرد تولید و تامین لوله و اتصالات چدن نشکن برای انتقال آب از مراکز تولید به نقاط مصرف است.

امید چشمه، مدیر مالی شرکت هامون نایزه در نشست خبری که به مناسبت عرضه اولیه این شرکت انجام شد گفت سرمایه شرکت ۶۵۵ میلیارد تومان است و سود خالص سال گذشته ۴۷۵ میلیارد تومان بوده است؛ درآمدهای عملیاتی شرکت نیز نشان میدهد که در سه محصول اصلی، مجموع فروش بیش از ۳۷ هزار میلیارد ریال ثبت شده است.

سهام این شرکت امروز با نماد معاملاتی هانیکو در فرابورس عرضه خواهد شد.